Autor: Peter Szopo

Zisky patria medzi kľúčové faktory, ktoré vplývajú na ocenenie jednotlivých akcií ako aj celého akciové trhu. Sú indikátorom tvorby hodnoty pre akcionárov spoločností, ktoré sú kótované na burze a tým pádom má rast ziskov významný vplyv na výkonnosť akcii a indexov.

Z toho dôvodu kvartálna výsledkový sezóna, kedy spoločnosti zverejňujú nie len dosiahnuté výsledky, ale majú tendenciu poskytovať svoj výhľad a očakávania manažmentu pre najbližšie obdobie je dôležitou udalosťou. Súčasná výsledková sezóna je ešte viac významná ako obvykle, dôvodom je masívna korekcia, ktorá bola na trhu v štvrtom kvartáli 2018. Obchodníci si potrebujú overiť, či bol predaj spôsobený zmenou agregovaného hodnotenia rizika (čiže vyššími nákladmi kapitálu), alebo zhoršením výhľadu budúcich ziskov spoločností (tieto faktory sú ale prepojené).

Tu sú niektoré trendy, ktoré sa objavili počas prebiehajúcej výsledkovej sezóny:

1. Súčasná výsledková sezóna je lepšia ako sa očakávalo (respektíve ako sa všetci obávali)

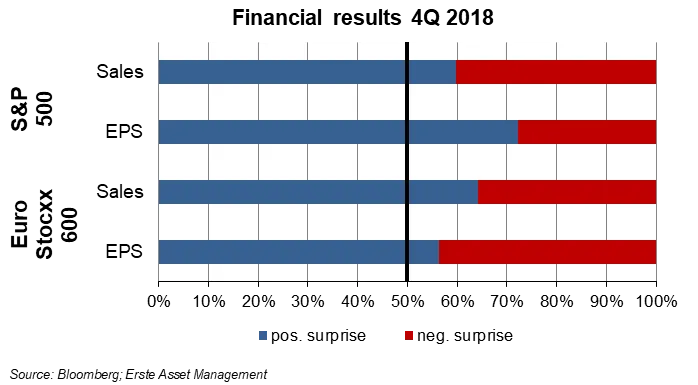

Do polovice februára 2019 v USA zverejnilo svoje výsledky takmer 80% spoločností a viac ako 70% z nich zaznamenalo vyšší zisk oproti očakávaniam (Bloomberg konsenzus) a dokonca 60% prekonalo aj najoptimistickejšie očakávania analytikov. Treba ale dodať, že aj keď ide dobré výsledky sú horšie ako boli v predchádzajúcom štvrťroku.

Rovnako aj v Európe dominovali lepšie ako očakávané výsledky. Spoločnosti, ktoré zverejnili výsledky za štvrtý kvartál do polovice februára, viac ako 60% z nich dosiahlo horný limit očakávaných ziskov (jednalo sa o očakávania analytikov) a 56% ho dokonca prekonalo. Historicky sa nejedná o nadštandardné výsledky, ale na druhú stranu nie sú znepokojujúce a na rozdiel od USA sú o niečo lepšie ako v predchádzajúcom kvartáli.

2. Upozornenie: latka bola pred výsledkovou sezónou znížená

Zatiaľ čo pomer medzi pozitívnymi a negatívnymi prekvapeniami vyzerá na prvý pohľad dobre, nemali by sme prehliadnuť, že očakávania ziskov boli v poslednom kvartáli 2018 znížené, ešte pred začiatkom výsledkovej sezóny. V USA boli štvrťročné odhady ziskov revidované nadol o 2,9% behom štvrtého kvartálu. V Európe sme videli dokonca revíziu o 12%. Zdá sa, že výpredaj v štvrtom kvartáli a spomalenie globálneho rastu, vyvolali výrazný revíziu smerom nadol pre očakávané zisky. Revízie sa ale ukázali ako prehnané, vzhľadom na reportované výsledky. Treba ale dodať, že bez týchto revízii by v USA, by v priemere nedošlo k žiadnym pozitívnym prekvapeniam a dokonca v Európe by v priemere boli výsledky negatívne o 10%.

3. Rast v štvrtom kvartáli spomalil

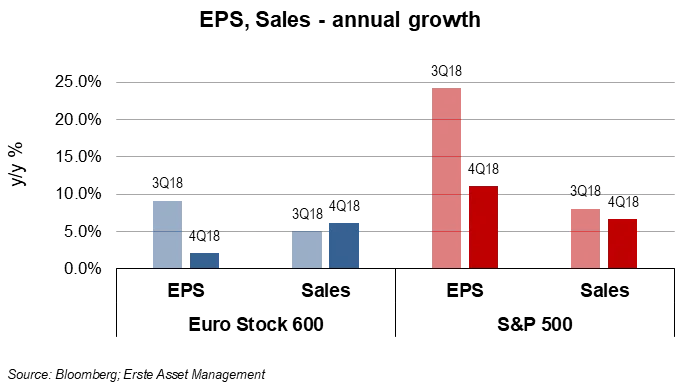

V USA sa priemerný ročný rast EPS spomalil z 24% v treťom štvrťroku 2018 na cca. 11% v poslednom kvartáli minulého roka. V Európe došlo k spomaleniu z 9% na 2%. Na strane príjmov to vyzerá byť o trochu lepšie: V USA sa rast predajov spomalil iba o 1,5% na cca. 8% a v Európe bol dokonca o niečo lepší ako v treťom kvartáli.

Treba zdôrazniť nasledovné: zatiaľ čo rast spomalil je dôležité poznamenať, že rast v štvrtom kvartáli bol pozitívny. Po druhé, rast amerického korporátneho sektora prekonáva európsky, či už čo sa týka agregovaných príjmov ale aj ziskov. Čo je len ďalším potvrdením, že makroekonomické prostredie v USA je stále lepšie ako v Európe. Po tretie, marže sa v USA zvýšili (čo nie je prekvapením, vzhľadom na vplyv daňovej reformy), ale naopak klesli v Európe.

4. Očakávania pre tento rok sú stále pozitívne ale riziká sú na strane poklesu

Súčasná výsledková sezóna nepriniesla koniec negatívnych revízii očakávaných ziskov spoločností pre tento rok. Najnovšie očakávania vývoja ziskov spoločností v rámci indexovS&P500 a Stoxx600 sú 5 až 7% pod výsledkami, ktoré dosiahli v druhej polovici 2018.

Výsledkom je to, že u benchmarkov ako je S&P500 a Stoxx600 vidíme pokles odhadovaných ziskov pre celý tento rok na jednociferný výsledok, okolo 6%. Zdá sa ale, že negatívne revízie sa skončili a očakávam, že konsenzus nakoniec bude medzi 3-4%.

Poznámka:

Súhrnný odhad je údaj založený na agregovaných odhadoch analytikov, ktorý sa venujú danému odvetviu alebo sektoru.

Celkovo je hlavným dôsledkom pre investorov fakt, že po dvoch rokoch silného rastu, už zisky spoločností nebudú jedným z hlavných faktorov rastu, ktorý podporoval výkonnosť na európskom a americkom akciovom trhu. Zatiaľ čo revízie smerom nadalo sa zatiaľ zastavili, riziká pre príjmy spoločností sú naklonené nadol. Globálny ekonomický rast pokračuje v spomaľovaní, zatiaľ čo mzdy ako nákladový faktor, pokračujú v raste. Nie je jasné, či očakávania analytikov ohľadom vývoja marží, dostatočne odrážajú tento fakt. Nie je ale dôvod na to byť príliš pesimistický, pretože a) súčasné odhady investorom nenaznačujú, že by museli čeliť kolapsu príjmov a b) očakávania už boli výrazne znížené. Napríklad súčasný konsenzus už započítal, že ziskovosť za prvý štvrťrok 2019 bude s najväčšou pravdepodobnosťou na medziročnej báze horšia na oboch stranách Atlantiku. Investori sú naďalej skôr opatrní a nezdajú sa byť extrémne entuziastickí, čo je sa o sebe dôvodom na mierny optimizmus.

Originálny zdroj infomrácie: https://blog.de.erste-am.com/solide-nicht-ueberragend-die-berichtssaison-in-den-usa-und-in-europa/

Právne upozornenie:

Uvedené informácie slúžia na marketingové účely. Pokiaľ nie je uvedené inak, zdrojom informácií je spoločnosť Erste Asset Management GmbH. Našimi komunikačnými jazykmi sú nemčina a angličtina.

Prospekt pre fondy pre podniky kolektívneho investovania do prevoditeľných cenných papierov (PKIPCP) (rovnako ako jeho prípadné zmeny) je vypracovaný v súlade s ustanoveniami rakúskeho zákona o investičných fondoch InvFG z roku 2011 a zverejnený v úradnom vestníku „Amtsblatt zur Wiener Zeitung“. Pre alternatívne investičné fondy (AIF), ktoré sú pod správou spoločnosti Erste Asset Management GmbH, sa podlá ustanovení zákona o správcoch alternatívnych investičných fondov (AIFMG) v súlade s rakúskym zákonom o investičných fondoch InvFG 2011 vyhotovujú „Informácie pre investorov podľa §21 AIFMG“. Prospekt, „Informácie pre investorov podľa § 21 AIFMG“, ako aj Dokument s kľúčovými informáciami sú potenciálnym investorom k dispozícii vždy v aktuálnom znení na internetovej stránke www.erste-am.com v sekcii mandatory publications a takisto k dispozícii bezplatne v sídle správcu fondu a v sídle banky, ktorá vykonáva funkciu depozitára. Presný dátum posledného zverejnenia prospektu fondu, jazyky, v ktorých je Dokument s kľúčovými informáciami k dispozícii, ako aj ďalšie možné miesta, kde sú dokumenty k dispozícii, sú uvedené na internetovej stránke www.erste-am.com.

Tento dokument slúži ako dodatočná informácia pre našich investorov a je založený na aktuálnych vedomostiach osôb poverených prípravou textu v čase prípravy. Naše analýzy a závery sú všeobecné a nezohľadňujú individuálne potreby našich investorov, čo sa týka výnosov, zdaňovania, alebo tolerancie rizika. Minulá výkonnosť nie je spoľahlivým indikátorom budúcej výkonnosti fondu. Zloženia portfólia fondov, ktoré sú uvedené v tomto dokumente, sú založené na ich aktuálnom stave vývoja na trhu v čase vytlačenia. V rámci aktívneho manažmentu sa uvedené zloženia portfólia fondov môžu kedykoľvek zmeniť.